案例分析7:反洗钱和“知晓客户”合规性

我们认为区块链可以优化甚至是改变反洗钱(AML)合规性程序。通过交易信息的分布式数据库可以更好的验证交易对手方的信息,金融机构可以大大减少交易监控中的误报率——目前这样的监控还需要耗费大量人力干预。此外,长远来看我们认为一个已验证客户信息的共享数据库可以优化“知晓客户”审核流程。总体上,我们认为区块链可以驱动全行业因减少人力开支和反洗钱监管罚款而得到30-50亿美元的成本节约。

机会如何?

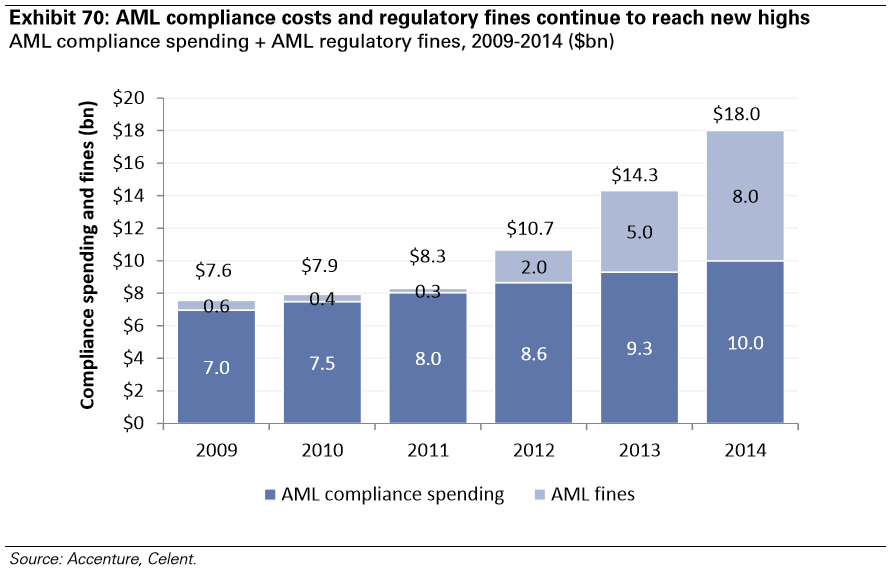

反洗钱合规性开支每年约在100亿美元。洗钱(也就是掩饰如走私毒品、金融欺诈等犯罪所得,使之看起来像是合法活动收益)对于国际金融体系来说问题十分严峻。世界银行预计每年洗钱活动涉及金额达2-3.5万亿美元(也就是全球3%-5%的GDP)。为了应对这一问题,监管者提出了意义深远的银行内部反洗钱合规性程序。但第三方数据仍然揭示,目前只能侦测到洗钱活动的不到1%的金额,且银行因此遭受了巨额的监管罚款。如果将监管罚款包含在内,每年银行承担的总的反洗钱合规性开支达到约180亿美元(2014年的反洗钱罚款一项就有80亿美元)。我们认为区块链可以通过分布式账本来“共享化”金融交易信息,优化反洗钱监控流程,带来大量的交易监控和“知晓客户”审核方面的成本节约。

图表70:反洗钱合规性开支和监管罚款不断创新高

反洗钱合规性开支+反洗钱合规性罚款,2009-2014(十亿美元)

(深蓝-反洗钱开支,浅蓝-反洗钱罚款)

来源:埃森哲、赛讯

痛点何在?

反洗钱活动的开展需要耗费大量人力。为了与不断改进的反洗钱规定合规,金融机构花费大量资源开发和维护他们的反洗钱合规性程序。尽管银行的确会将这些流程的许多地方自动化,但绝大部分的反洗钱预算是安排给合规性人力资源的,他们负责人工审核可疑的交易并审核新客户。我们认为现有的银行体系面临着数个结构性问题,从而导致需求这样的人工监控和高额成本结构来执行反洗钱合规性程序:

银行之间缺乏数据“共享性”,导致在审核客户方面重复劳动。每当与一名新的客户建立关系时,金融机构都会根据“知晓客户”规定进行彻底的客户尽职调查(CDD)程序。虽然特定零售和机构性账户的所有权结构的复杂性要求进行人工核验,但“知晓客户”工作通常是重复劳动。在大多数司法辖区内,银行都需要独立地审核哪怕是已经被其它银行审核过的账户。我们预计适当的“知晓客户”尽职调查会在每个客户身上花费15,000到50,000美元。

缺乏账户汇编,导致交易监控中出现大量误报。尽管银行依靠交易监控软件来审查可疑行为,我们发现2%到5%的交易都需要由合规性人员进行人工复查以决定是否涉嫌洗钱。这种情况中,误报率接近99.9%. 在绝大多数的情况下,我们认为这不是监控软件的问题,而是因为糟糕的交易数据质量(如:缺少收寄款人身份细节)。即便是可以形成审计跟踪的转账信息从句法上是误报或不完整的时候,无论是否涉嫌洗钱,监控系统都会发出警报——而我们认为这样的人工对账流程会为全行业带来大约60亿美元的成本负担。

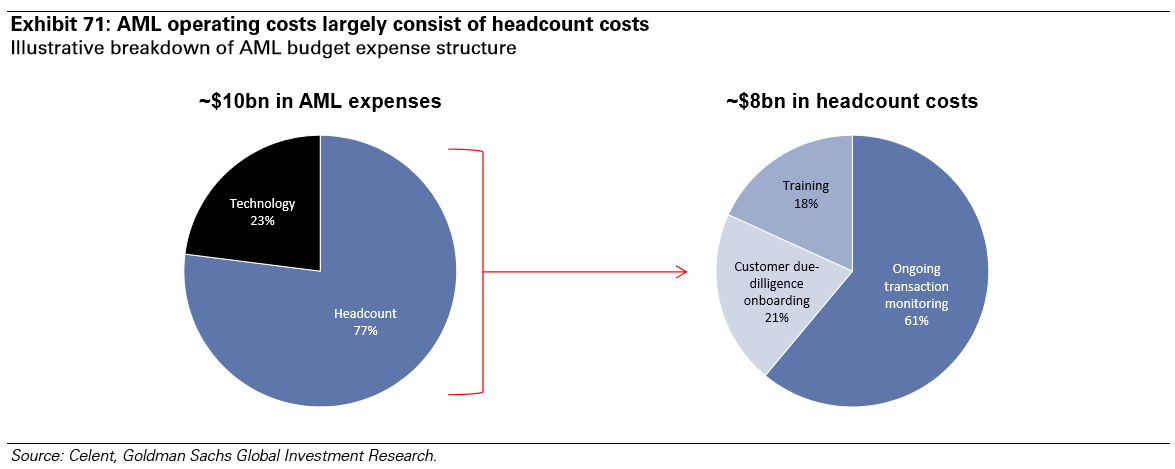

上述因素导致金融机构雇佣大量的员工来执行反洗钱合规性程序。审核客户、交易监控和人员招聘——我们预计人力资源成本占所有反洗钱预算的80%. 我们认为这些成本中的很多都因为金融对手方之间在可靠信息共享流转方面存在结构性低效率,因此产生了由合规性员工进行人工干预以促进流程的需求。

图表71:反洗钱运行成本主要是人力资源成本

图解反洗钱预算结构

左:约100亿美元反洗钱开支

77%人力资源

23%技术成本

右:约80亿美元人力资源成本

61%实时交易监控

21%客户尽职调查和审核

18%培训费用

来源:高盛全球投资研究

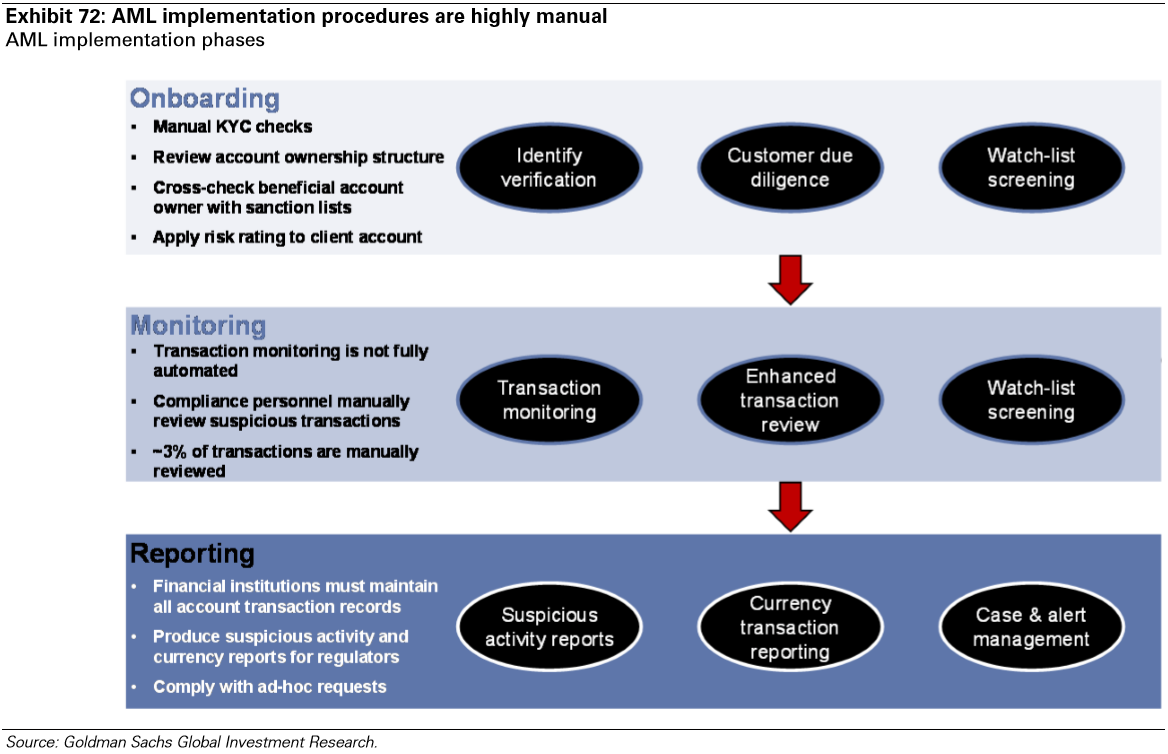

目前生意是怎么做的? 金融机构实施反洗钱程序有数个阶段。无论是开设银行账户还是在多个账户之间转账,金融机构都使用反洗钱程序来减缓每个步骤的对手方风险。我们如下指出这个流程的各个阶段:

审核:当一位客户寻求开设银行账户时,银行会对他进行详尽的客户尽职调查流程,以验证他的身份和账户的实益所有权人,然后将此数据与制裁名单进行交叉对比。鉴于特定零售和机构账户所有权结构的复杂性,“知晓客户”检查需要耗费大量的人力。

监控:一旦客户通过审核,银行会使用先进的数据分析软件(通常由外部软件商提供)进行实时和补救式的交易监控。我们需要指出,合规性人员会每天人工复查触发警报的交易。我们发现2%-5%的交易会触发警报,而99.9%的这些警报都是误报。

报告:金融机构必须保存维护所有必备交易记录,包括国内和国际的记录,还有客户尽职调查信息,以迅速响应监管要求。银行通常也会为监管当局准备可疑活动和货币交易报告。

图表72:反洗钱步骤高度人工化

反洗钱实施阶段

| 审核 | •人工的“知晓客户”检查 •检查账户所有权结构 •交叉对比实益所有权人与制裁名单 •为客户账户进行风险评级 |

核验ID | 客户尽职调查 | 制裁名单筛查 |

|---|---|---|---|---|

| 监控 | •交易监控并非完全自动化 •合规性人员人工复查可疑交易 •约有3%的交易经由人工复查 |

交易监控 | 增强型交易复查 | 制裁名单筛查 |

| 报告 | •金融机构必须保存维护所有账户交易记录 •向监管者提供可疑活动和货币报告 •准备响应特别要求 |

可疑活动报告 | 货币交易报告 | 案例与警报管理 |

来源:高盛全球投资研究

区块链如何派上用场?

区块链可以改善结构性痛点,并最终优化整个反洗钱合规性流程。我们认为区块链驱动的新的分布式数据库技术加上更好的政策与流程可以极大地应对如下痛点。虽然我们知道光靠技术本身不足以应对这些结构性挑战,但我们认为系统可以在获得大量成本减免的同时使用更好的流程:

账户细节安全汇编可以为交易监控带来更高的透明度和效率。对涉及每笔交易的账户信息完整度(收寄款人细节、法律实体信息等)相关的规则进行汇编,区块链可以改善交易透明度,减少误报率。我们相信,在对账触警交易和潜在洗钱活动方面,经常性人力成本将得到减少。

记录目前和过去交易的分布式账本将简化记录和审计流程。金融机构可以代表每一个客户,使用区块链驱动的系统来储存所有交易的历史记录(包括共享文件和负责的合规性活动)。由于所有涉及特定客户的交易都能自动追溯,这些记录将作为银行按照反洗钱要求行是的证据,使之迅速实现与监管要求合规。

机构间共享的、安全的客户信息分布式数据库可以减少客户审核方面的重复劳动。每个金融机构都需要为每个新账户进行“知晓客户”检查,以验证其源头和个人、企业、子实体之间的关联关系。原则上和某个客户有长期关系的金融机构可以帮助“证书化”该客户,通过一个基于区块链的、安全的、许可制流程,向其他机构提供客户关联的支持证据。尽管这不能完全消除其他金融机构的“知晓客户”负担,但这可以减少人工审核步骤的数量、减少客户尽职调查的开支。

通过优化这些步骤,区块链将重塑反洗钱合规性实施流程。由于数据完整性和可访问性都得到了提升,我们相信对人工执行“知晓客户”审核和涉嫌洗钱活动复查的依赖将大大减少——因此大量减少人力资源成本。我们也预期区块链可以改善对手方风险,因为客户信息将变得更加可验证,而系统性“缺损”的情况会变少,最后减少金融机构可能遭遇的罚款。

机会量化

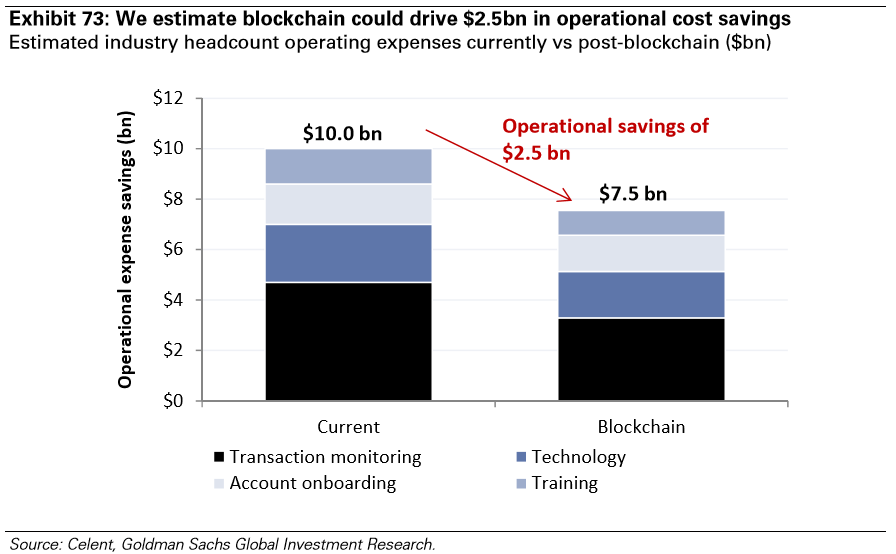

我们预计区块链将通过减少合规性人员数量、技术开支和反洗钱罚款而带来大约30-50亿美元的成本节约。从运营角度看,我们认为区块链可以带来更好的人力效率,因为交易监控和开户审核程序中使用人力的部分会得到优化。尽管我们认为区块链单凭自身不可能是反洗钱合规性低效率问题的万能药,但我们也认为其背后的技术——加上更好的本行业数据政策和标准——将增加交易透明度。在我们的基准场景中,我们预计区块链可以驱动25亿美元的运营成本节约(人力+技术开支)。我们如下解构假设的成本:

客户审核:温和的成本节约与优化的“知晓客户”流程。我们预计区块链可以减少客户审核方面的人力成本的10%,带来1.6亿美元的成本节约。虽然一个客户信息的共享数据库加上特定账户与历史银行关系证明可以消除“知晓客户”方面的重复劳动,但我们预计,在如下几个情况中,银行仍然需要进行客户尽职调查:预期账户属于私营企业;个人第一次开设账户;客户的历史数据的真实性存疑(如:只被单一来源验证)。值得注意的是,区块链不能免除银行的“知晓客户”责任,所以我们预计,即便再是有客户资料透明度和安全性方面的进步,考虑到反洗钱罚款,银行在审核新账户的时候还是会慎之又慎。

交易监控:更低“误报率”,更少人工干预将带来更高的效率。我们预计区块链将减少交易监控方面的人力资源投入达30%, 带来14亿美元的成本节约。我们相信用区块链加上特定的客户标识来抓取和追踪客户信息可以为交易监控带来更高的透明度,而且既然大多数误报和交易信息不完整有关,这也将极大减少误报率,因而降低必需的进行触警交易对账的合规性人员数量。

培训和技术开支:更强的安全性和更少的人力开支可以带来极大的成本节约。我们预计区块链会减少人员培训开支30%, 带来4.2亿美元的成本节约,这仅和上述的人力开支节省相关。长期来看,由于对专有系统的依赖减轻,区块链可以降低技术开支达20%(4-5亿美元的成本节约)。

图表73:我们预计区块链将驱动25亿美元的运营成本节约

预计全行业目前的人力开支VS应用区块链后的(十亿美元)

(黑色-交易监控,深蓝-技术开支,浅蓝-培训开支,浅色-开户审核)

来源:赛讯、高盛全球投资研究

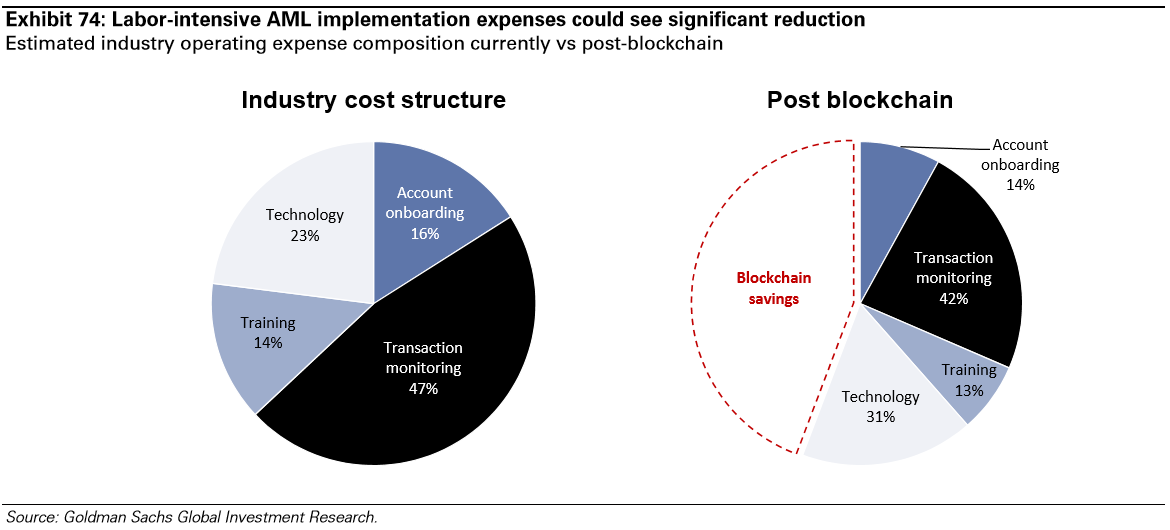

图表74:人力资源密集的反洗钱支出将大大减少

预计全行业目前的运营支出组成VS应用区块链后的

| 左:全行业支出结构 | 右:应用区块链后 |

|---|---|

| 红色虚线区:区块链节约部分 | |

| 47%交易监控 | 42%交易监控 |

| 23%技术支出 | 31%技术支出 |

| 16%开户审核 | 14%开户审核 |

| 14%培训支出 | 13%培训支出 |

来源:高盛全球投资研究

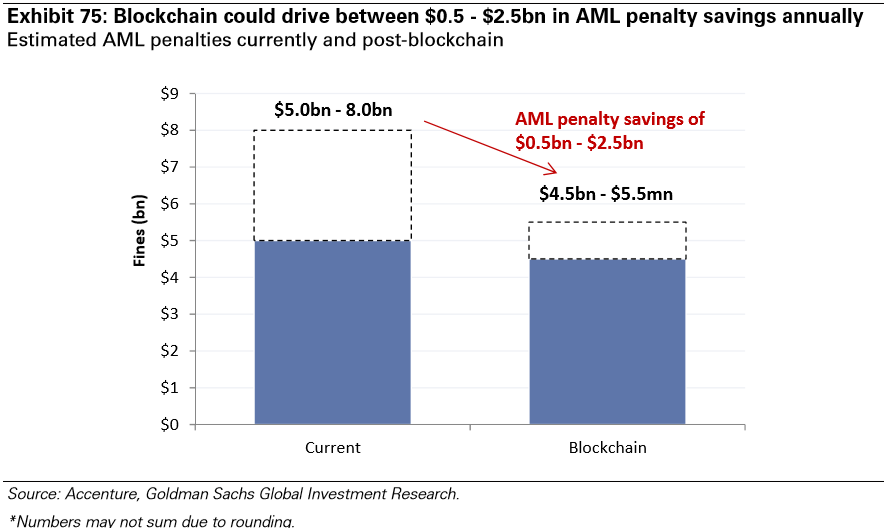

万用牌:高捕获率可能会减少反洗钱监管罚款。根据埃森哲的报告,2014年银行业遭受了大约80亿美元的反洗钱罚款。尽管在区块链上交易不太可能可以完全消除洗钱风险,但我们认为“捕获率”会因为更高效的系统、更广泛的审计和追溯能力而得到提高。除开极个别的一些洗钱个案,近些年罚款主要是由交易监控程序的缺陷造成的——而我们认为用更好的系统可以大量减免这些系统性罚款。在我们的基准场景中,我们预计反洗钱罚款将减少10%到40%——每年产生5-25亿美元的成本节约。

图表75:区块链可以驱动每年大约5-25亿美元的反洗钱罚款节约

预计目前反洗钱罚款VS应用区块链后的

来源:埃森哲、高盛全球投资研究

- 数字取整

图表76:在我们的基准场景中,区块链可以驱动30-50亿美元的总成本节约

成本节约额,按运营支出项(单位:十亿美元)

来源:高盛全球投资研究

谁会被颠覆?

我们认为区块链对反洗钱软件商的冲击是最大的。我们发现多数金融机构,尤其是小规模的银行,依赖外部提供的反洗钱软件解决方案来筛查可疑交易活动和制裁名单。在我们看来,在我们技术开支减少的假设面前受到冲击最大的是Actimize、Mantas、Prime Associates、ACI Worldwide、SAS Institute和Infrasoft. 尽管我们认为区块链技术的商业化应用是一个长期的过程,但反洗钱软件提供商理应未雨绸缪,在中期之前激励开展自动化和成本节约活动。

面临的挑战

大量重要对手方信息。我们认为需要大量重要的信息才能保证数据在商业尺度上可靠。如果对手方验证信息不足(如,只被单一来源验证)的情况下,我们预计银行仍然需要进行自己的“知晓客户”审核和/或独立交易监控以证实客户信息。

监管改革。需要进行支持区块链技术应用的监管改革,才能让金融机构可以拥抱这项技术。但区块链不太可能可以消除银行的反洗钱责任,需要由主管部门(也就是法币)来合法化基于区块链技术的分布式账本,银行才能安心依赖它们作为对手方信息来源。

基础设施建设。基于区块链的基础设施建设需要与现行行业标准相容才能实现商业化应用。比如,我们发现转账信息(如ABA银行代码)需要与区块链索引相关联才能增加转账交易的安全性。因此,我们认为需要相当数额的投资来建设必备的基础设施。